Aus der Geschichte lernen

Auch wenn die Finanzmärkte kurzfristig zu Verzerrungen und Übertreibungen neigen, langfristig zeigen sich beständige Trends. Das zeigt der Blick in die Vergangenheit.

Menschen sind emotionale Wesen. Schnell bilden wir uns intuitiv eine Meinung und haben eine Antwort parat. Was für das Überleben in der Wildnis nützlich war, führt an den Finanzmärkten immer wieder zu Fehlbeurteilungen. Reihenweise Bücher wurden geschrieben über Denkfehler oder emotionale Verzerrungen, die uns etwa daran hindern, an den Finanzmärkten nachhaltig erfolgreich zu sein.

In der aktuellen Ausgabe unseres Anlagemagazins «acrevis invest» stehen allerdings nicht Denkfehler oder emotionale Verzerrungen im Fokus, sondern Konstanten – insgesamt fünf Gesetzmässigkeiten, die sich immer wieder an den Finanzmärkten beobachten lassen. Ergänzend zu den Texten und Grafiken im Magazin finden Sie hier zu zwei dieser Konstanten nun noch weiterführende Grafiken.

Konstante 1: Am Aktienmarkt geht es aufwärts

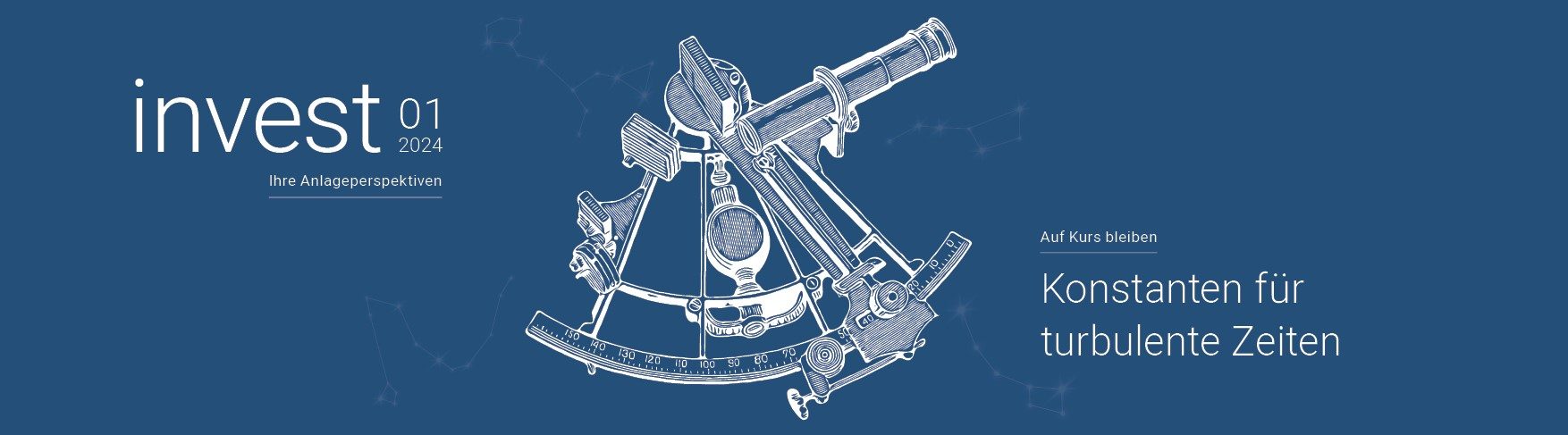

Der langfristige Trend ist klar: An der Börse geht es aufwärts. Selbstverständlich gibt es immer wieder enttäuschende Phasen mit 50% Verlust oder mehr. Doch je länger Sie investiert sind, desto sicherer ist die Wertsteigerung.

Der historische Blick verdeutlicht das. In der langen Frist resultierte mit Schweizer Aktien eine Rendite von mehr als 5%. Dies zeigen Daten von 1926 bis 2022. Je länger jemand investiert blieb, desto sicherer wurde eine positive Rendite. Resultierte in jeder dritten Fünfjahresperiode noch ein Verlust, waren es bei Zehnjahresperioden nur noch jedes siebte Mal. Garantiert eine positive Rendite gab es nach 24 Jahren.

Während die Verteilung der inflationsbereinigten Renditen von Dreijahresperioden noch einer Normalverteilung gleicht, sticht bei der Verteilung der Rendite von Fünfjahresperioden links der Nulllinie eine Häufung hervor.

Dabei handelt es sich um Bärenmärkte, die sich über mehrere Jahre hinziehen können – von einem Bärenmarkt spricht man, wenn eine ein Markt mehr als 20% einbüsst. Erst bei der Verteilung der Rendite von Zehnjahresperiode verschwindet diese Häufung links der Nulllinie.

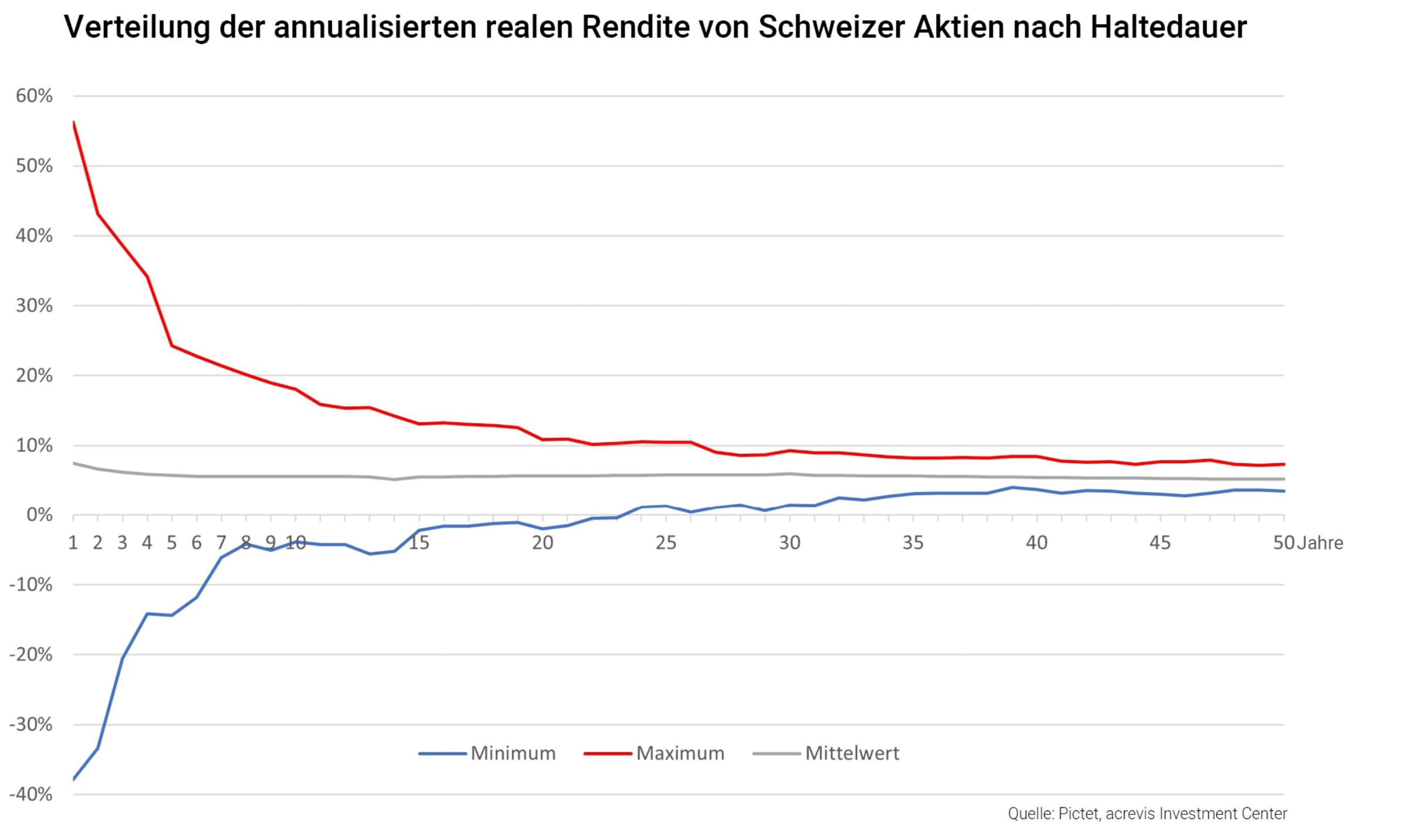

Ähnlich wie bei Schweizer Aktien sieht auch das Bild bei Schweizer Anleihen aus. Auch hier setzte sich in der langen Frist eine positive Rendite durch. Mit 38 Jahren gab es aber deutlich längere Phasen mit einer negativen realen Gesamtrendite. Das lag an der hohen Inflationsrate in den Siebzigerjahren. Im Mittel resultierte mit Schweizer Anleihen eine inflationsbereinigte Rendite von fast 2%.

Im Gegensatz zu den ausgeprägten Bärenmärkten am Aktienmarkt gleicht die Verteilung der Renditen bei Anleihen eher einer Normalverteilung, respektive einer Glockenkurve. Gleichwohl gibt es doch mehrere Dreijahresperioden, in welchen die reale Rendite von Schweizer Anleihen mit mehr als 3% deutlich negativ war.

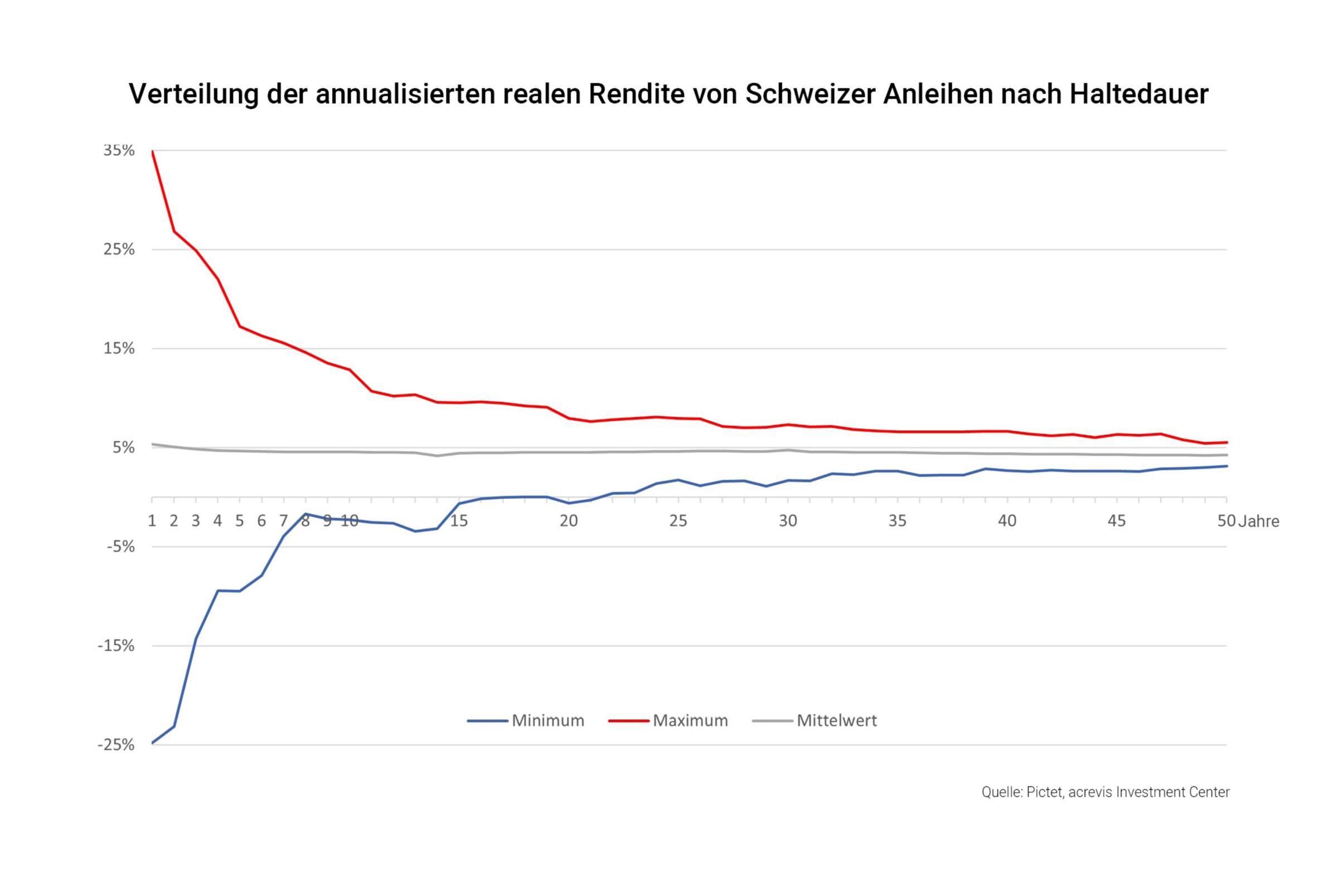

Das Beste aus der Welt der Aktien und der Welt der Anleihen bringt ein Portfolio zum Vorschein, das beide Anlageklassen beinhaltet. Beispielsweise das klassische Portfolio mit 60% Aktien und 40% Anleihen.

Zwar ist die langfristige reale Rendite mit 4% niedriger als in einem reinen Aktienportfolio, es dauert aber mit 22 Jahren – zugegeben, wenn auch nur minim – weniger lange als bei einem reinen Aktienportfolio, bis immer positive Renditen resultierten.

Der grosse Unterschied zeigt sich hingegen bei der Anzahl der Perioden mit negativer Rendite. Diese sind bei einem gemischten Portfolio deutlich niedriger als bei einem reinen Aktienportfolio. Während bei einem gemischten Portfolio jede fünfte Fünfjahresperiode negativ war, waren es bei Aktien jede dritte Fünfjahresperiode. Bei Zehnjahresperioden waren es jede dreizehnte bei einem gemischten Portfolio und jede siebte bei einem Aktienportfolio.

Der Vorteil des gemischten Portfolios zeigt sich auch bei der Verteilung der realen Renditen nach den Halteperioden über drei, fünf und zehn Jahre. Sie häufen sich deutlicher im positiven Bereich als die reinen Aktien- und Anleihenportfolios.

Konstante 2: Anlageklassen ergänzen sich

Wer Nerven aus Stahl hat, auch gut schläft, wenn die Börsen ins Bodenlose fallen, und lange auf investiertes Geld verzichten kann, der setze auf Aktien. Wer hingegen schon nervös wird, wenn Nestlé mal einen schlechten Tag hat, der setze auf Anleihen. Alle anderen kombinieren die beiden Anlageklassen – das führt zur besten Kombination aus Rendite und Risiko.

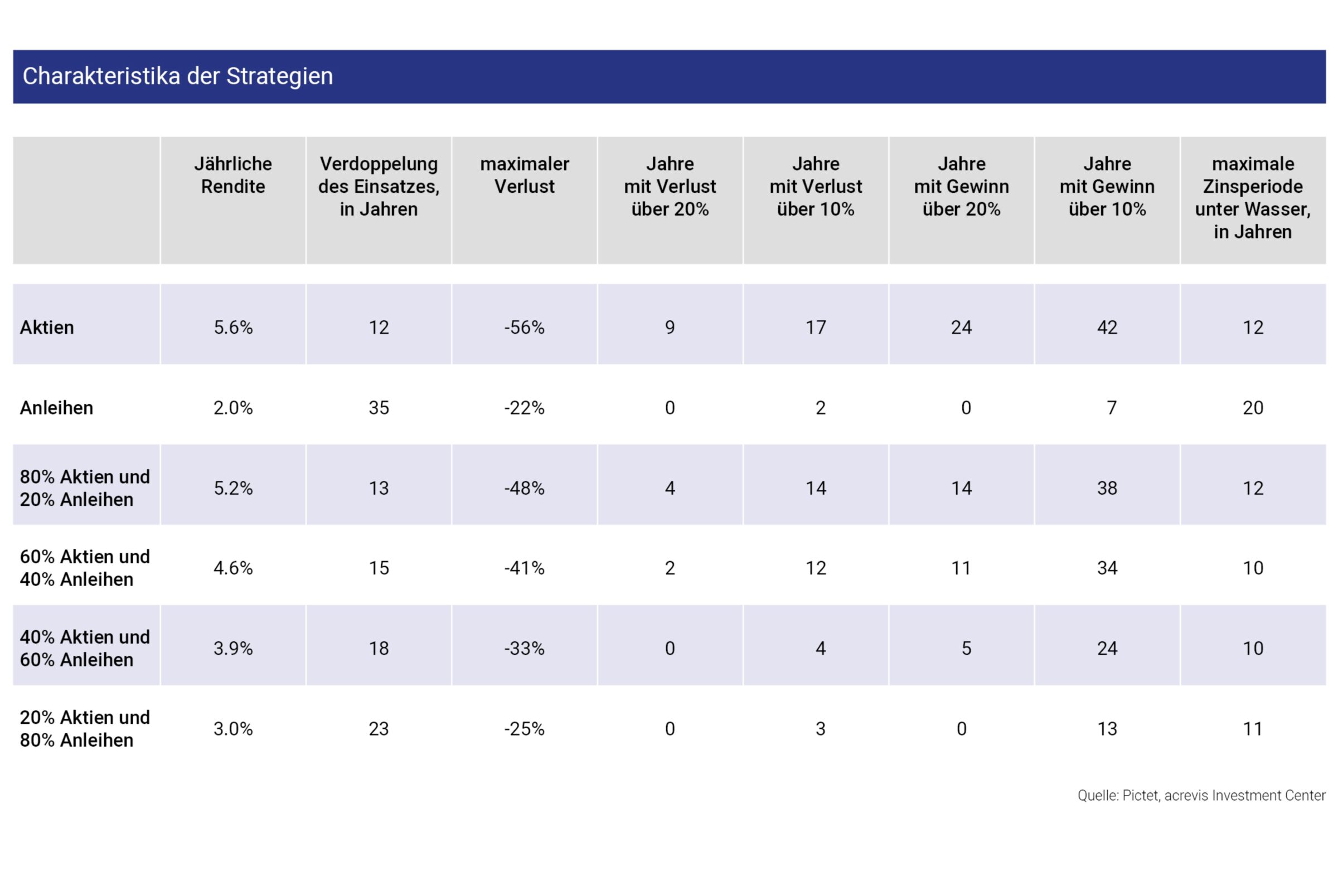

Wer zwischen Aktien und Anleihen entscheidet, wählt zwischen Rendite und Stabilität. Je mehr Aktien, desto mehr Rendite – aber auch Verlustpotenzial –, je mehr Anleihen, desto mehr Stabilität.

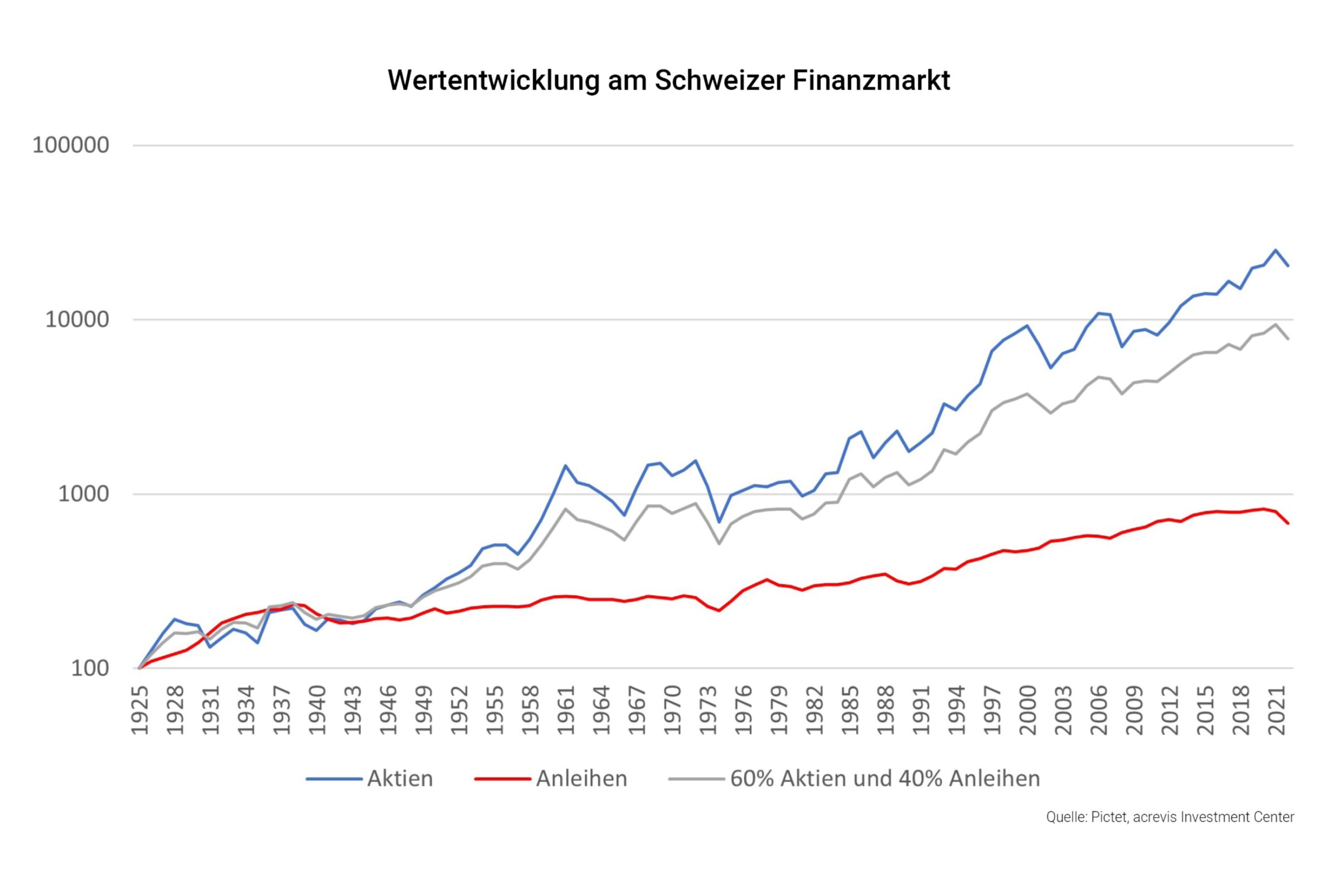

Hätte jemand 1926 hundert Franken in Schweizer Aktien investiert, hätte sich der Einsatz bis 2022 inflationsbereinigt mehr als zweihundertfacht. Hätte jemand das Geld hingegen nur in Anleihen investiert, hätte sich der Betrag nur knapp versiebenfacht.

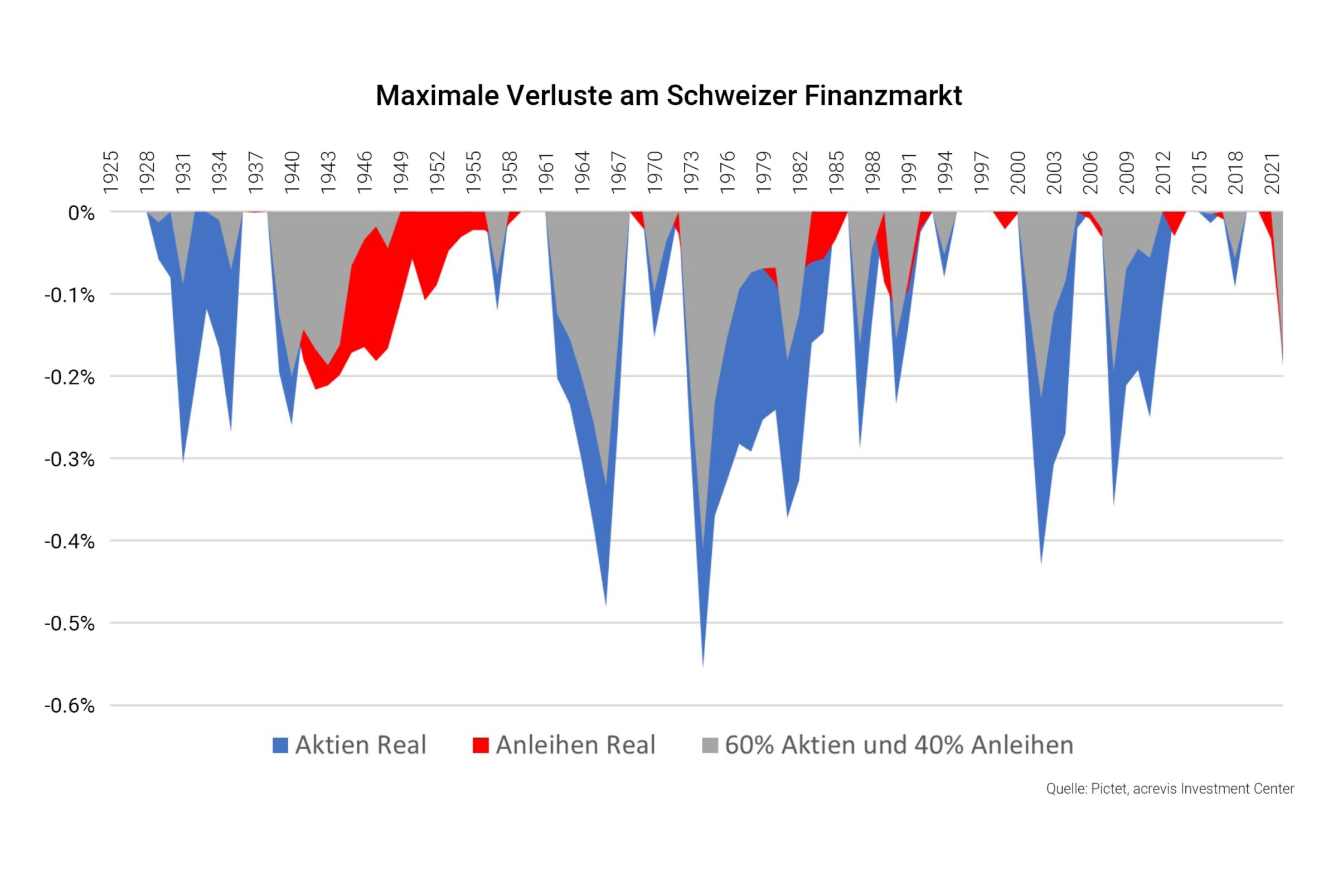

Gleichwohl hätte diese Person aber auch deutlich grössere Verluste aushalten müssen. Ein Reines Aktienportfolio verzeichnete über diesen Zeitraum einen Maximalverlust von 56%. Bei Anleihen waren es 22 und bei einem Portfolio von 60% Aktien und 40% Anleihen 41%.

Ob ein Portfolio mit 60% Aktien und 40% Anleihen das beste Ergebnis liefert, hängt von den Präferenzen der individuellen Investorin beziehungsweise des individuellen Investors ab. Eine Übersicht bietet folgende tabellarische Darstellung:

Wie die verschiedenen Portfolios bezüglich Wertentwicklung und Maximalverlust aussehen, können Sie den beiden verlinkten interaktiven Grafiken entnehmen. Zur Auswahl stehen reines Aktien-Portfolio, reines Anleihen-Portfolio, Portfolio aus 80% Aktien und 20% Anleihen, Portfolio aus 60% Aktien und 40% Anleihen, Portfolio aus 40% Aktien und 60% Anleihen sowie Portfolio aus 20% Aktien und 80% Anleihen.